寄附金控除の手続き

目次

- 確定申告による税額控除の手続きについて

- ワンストップ特例制度を利用した税額控除の手続きについて

- 寄附金控除の適用を受けた分の税金について

- ふるさと納税の税額控除と限度額の目安について

確定申告による控除の手続きについて

ふるさと納税は、地方公共団体(都道府県・市区町村)に対する寄附金のため、税制上の寄附金控除の適用を受けることができます。

そのため、寄附金控除の適用を受けるためには、毎年2月中旬から3月中旬までの確定申告の期間中、税務署で「確定申告」をする必要があります。

1.確定申告に必要な書類の準備

確定申告の際には、燕市から発行された寄附金の受領証が必要となります。

寄附金の受領証は寄附金の払込後に郵送します。

また、医療費控除やその他の控除を受けるために確定申告の行う場合は、それらの必要書類も準備してください。

2.確定申告の手続き

翌年度の確定申告期間(2月中旬~3月中旬)にお住まいの地区を所管する税務署で確定申告を行ってください。

また、確定申告期間中の税務署は大変混み合います。インターネット上で確定申告を行うことも出来ますのでご確認ください。

(1)お住まいの地区を所管する税務署で手続きを行う

所得税

(確定申告書等作成コーナー)

(2)インターネット上で手続きを行う

電子申告・納税システム(e-Tax)

(注意)ご不明な点は、お住まいの地区を所管する税務署又は市区町村にお問い合わせください。

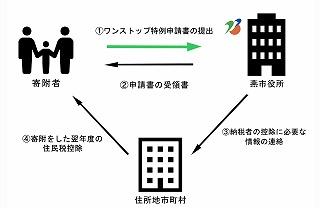

ワンストップ特例制度を利用した税額控除の手続きについて

ふるさと納税は、地方公共団体(都道府県・市区町村)に対する寄附金のため、税制上の寄附金控除の適用を受けることができます。

そのため、寄附金控除の適用を受けるためには、毎年2月中旬から3月中旬までの確定申告の期間中、税務署で「確定申告」をする必要があります。

ただし、「ワンストップ特例制度の申請条件を満たした人」は確定申告の手続きを省略することができます。

なお、ワンストップ特例制度を利用するには「寄附金税額控除に係る申告特例申請書」を燕市に提出する必要があります。

ワンストップ特例制度の対象者

次の両方の条件を満たす人に限られます。

1.地方税法附則第7条第1項(第8項)に規定する申告特例対象寄附者であること

⇒ 確定申告をする義務がない給与所得者等であること

(注意)確定申告を行う必要がある自営業者や医療費控除等で確定申告が必要な場合は対象になりません。また、ワンストップ特例制度を利用したにも関わらず確定申告を行った場合は、確定申告の内容が優先されます。

2.地方税法附則第7条第2項(第9項)に規定する条件に該当する者であること

⇒ その年にふるさと納税をする地方公共団体が5箇所以内である

(注意)ワンストップ特例制度を利用したにも関わらず5箇所以上の地方公共団体に寄附を行った場合は、ワンストップ特例申請が取り消されます。5箇所以上の地方公共団体に寄附を行った人は、必ず確定申告を行ってください。

注意事項

1団体に複数回寄附した場合であっても、カウントは1箇所になります。

ワンストップ特例制度の利用に係る手続き

- 申請書を利用される方

ふるさと納税のお申し込み時に、申請書を希望された方には、寄附金の受領証とともに郵送しますので、印字内容を確認し、必要事項を記入のうえ、添付が必要な書類とともに提出してください。

ただし、12月25日以降にお支払い手続きをされた方については、提出期限までの期間が短いため、ご自身で申請書をご用意(ダウンロード)いただき、必要事項を記入のうえ、添付が必要な書類とともにご提出いただくことも可能です。

寄附金税額控除に係る申告特例申請書(様式) ダウンロード(PDFファイル:123KB)

寄附金税額控除に係る申告特例申請事項変更届出書(様式) ダウンロード(PDFファイル:111KB)

(注意)申請書の送付が行き違いとなる場合がございます。ご了承ください。

2.添付が必要な書類 (不足がある場合は、申請書とともに返却いたします。)

「寄附金税額控除に係る申告特例申請書」に「個人番号確認の書類」と「本人確認の書類」を添付していただく必要があります。

これらの添付書類については、燕市に限らず全自治体が個人を特定し、住民税に正しく反映させるために必要なものになります。次の表のとおり、ご自身のマイナンバー受け取りの状況に合わせてコピーをご準備のうえ、必ず添付してください。

また、同一年内に燕市へ複数回寄附をされた場合は、「個人番号確認の書類」と「本人確認の書類」の提出は2回目以降は不要です。2回目以降は「寄附金税額控除に係る申告特例申請書」のみを提出してください。

|

対象の人 |

個人番号確認の書類 | 本人確認の書類 |

|---|---|---|

| マイナンバーカードを持っている人 | 個人番号カード(表面)のコピー | 個人番号カード(裏面)のコピー |

| マイナンバーカードは持っていないが、マイナンバーの通知書を持っている人 | 個人番号通知書の(表面)のコピー | 顔写真入り本人確認証のコピー

のいずれか1種類 |

| 上記以外の人 | 個人番号が印字されている住民票の写し | 顔写真入り本人確認証のコピー

のいずれか1種類 |

- 注意:1)顔写真付き身元確認書類が準備できない(お持ちでない)場合は、次の2つ以上の身元確認書類の写しを添付してください

- 公的医療保険の被保険証(通称:保険証)

- 年金手帳

- 児童扶養手当証書

- 印鑑登録証明書等の身元確認書類のコピー

- 注意:2)個人番号カードなどをスキャナーで読み込んだ画像データを電子メールにより提出する方法については、情報セキュリティー上の問題から責任を負いかねますのでお断りしています。必ず郵送で提出してください。

「寄附金税額控除に係る申告特例申請書」の送付先

〒400-8790

山梨県甲府市湯田2丁目12-18

燕市ワンストップ受付センター

「寄附金税額控除に係る申告特例申請書」の提出期限

次のとおり、提出期限は全国の全自治体が毎年1月10日までになっています。(消印有効)

そのため、期限を超過した申請については無効になりますのでご注意ください。なお、ワンストップ特例制度は一定の条件を満たした人が申請することにより確定申告の手続きを省略することができる制度です。ワンストップ特例制度を用いることが出来なかったとしても、原則どおりに毎年2月中旬から3月中旬までの確定申告期間中にお住まいの地区を所管する税務署に確定申告書を提出することで寄附金控除の適用を受けることができます。

お願い

お申込みをいただいた後に燕市から住所・氏名等をあらかじめ印字した申請書(一部の期間中の申込み分を除く)を郵送しますが、年末にお申込みをされる方(12月中旬~12月31日のお申込み)については、申込みが集中する時期と年賀状等により郵便事情が過密になる時期が重なる関係から、発送・収受・各自治体における収受に係る事務処理に時間を要しますので早めに申請書を提出してください。

また、申請書の提出後に住所が変更になった方については、変更届出書の提出が必要です。正しく税額に反映させるためには必要な手続きになりますので忘れずに提出してください。

例年、この時期は事務処理及びお問い合わせお時間を頂戴しなければならない状況になりますのでご理解とご協力をお願いいたします。

| 寄附金の払込み年月日 | 提出期限 |

|---|---|

| 1月1日~12月31日 | 1月10日 |

「寄附金税額控除に係る申告特例申請書」の受領書の取扱いについて

申請書及び添付書類の確認後、正しく受理された申請については、アドレスをご登録いただいた方にはメールで、ない方には受領書を順次発送いたします。

(注意)申請書を受付けた証になりますので、大切に保管(再発行はいたしません。)してください。

寄附金控除の適用を受けた分の税金について

確定申告を行うと、その年の3月に控除額のうち、「所得税(国税)」分が還付(申告手続き時に指定した金融機関等口座に振込)され、「個人住民税(市区町村民税)」分については、その年にお勤め先を通じて通知(給与天引きの場合)又はその年の6月頃にお住まいの市区町村から通知される市区町村民税から差し引かれます。

また、ワンストップ特例制度を利用された人については、、翌年その年にお勤め先を通じて通知(給与天引きの場合)又はその年の6月頃にお住まいの市区町村から通知される市区町村民税から「所得税(国税)」の控除相当分をまとめて差し引かれます。

ふるさと納税の税額控除と限度額の目安について

ふるさと納税に関する税額控除や限度額のシュミレーションができます。

(注意)あくまで目安になりますので、詳しくはお住まい地区を所管する税務署又は市区町村民税担当部署までお問い合わせください。

総務省 「ふるさと納税ポータルサイト」 ふるさと納税のしくみ 税金の控除について

「ふるさとチョイス」 還付と控除の目安は?

「さとふる」控除上限額の早見表

ふるさと納税控除上限額シミュレーションのご案内(ふるさと納税のサイト)

(注意)外部サイトへ移動します。

関連リンク

- この記事に関するお問い合わせ先

-

総務部 総務課 ふるさと納税係

〒959-0295

新潟県燕市吉田西太田1934番地

電話番号:0256-77-8301

更新日:2023年12月01日